聯(lián)系電話: 0757-2833-3269 或 131-0659-0746 (周一至周五: 8:30 - 17:30)

您好,請(qǐng)登錄|免費(fèi)注冊(cè)

聯(lián)系電話: 0757-2833-3269 或 131-0659-0746 (周一至周五: 8:30 - 17:30)

您好,請(qǐng)登錄|免費(fèi)注冊(cè)

11月16日,證監(jiān)會(huì)主席劉士余主持召開(kāi)部分證券公司負(fù)責(zé)人專題座談會(huì),聽(tīng)取關(guān)于上證50ETF期權(quán)運(yùn)作及相關(guān)風(fēng)險(xiǎn)對(duì)沖工具發(fā)展的建議。11月17日,“據(jù)路邊社援引知情人士透露,50ETF期權(quán)上市4周年之際(也即是2019年2月9日之后)將新增上市三個(gè)新品種:300ETF期權(quán)、深100ETF期權(quán)、創(chuàng)業(yè)板ETF期權(quán)”。11月20日證券時(shí)報(bào)發(fā)表“50ETF期權(quán)發(fā)展迅猛,多個(gè)金融期權(quán)新品種有望破冰”主題文章,市場(chǎng)對(duì)于新期權(quán)品種的推出反應(yīng)強(qiáng)烈。即將出現(xiàn)的期權(quán)大時(shí)代,會(huì)對(duì)目前的市場(chǎng)帶來(lái)什么影響,以及帶來(lái)哪些操作機(jī)會(huì)值得我們思考。

先讓我們回顧一下市場(chǎng)上第一只ETF期權(quán)推出后的發(fā)展情況,2015年2月9日50ETF正式掛牌上市,標(biāo)志著我國(guó)首只金融期權(quán)產(chǎn)品的誕生。相較于其他金融產(chǎn)品,期權(quán)的專業(yè)和復(fù)雜性也使得期權(quán)起步發(fā)展不是很順利,上市第一個(gè)月總成交量才23萬(wàn)張左右,后來(lái)期權(quán)逐步被市場(chǎng)認(rèn)可,再加上交易所放寬期權(quán)持倉(cāng)限制,增加期權(quán)行權(quán)價(jià),使得期權(quán)的靈活度愈發(fā)明顯。今年10月22日,上證50期權(quán)日成交量創(chuàng)下新高,高達(dá)373.2萬(wàn)張。那么新期權(quán)品種的出現(xiàn)可以給我們帶來(lái)哪些機(jī)會(huì)?

我們認(rèn)為可以從三個(gè)方向進(jìn)行關(guān)注:

1.本文重點(diǎn)介紹首日期權(quán)上市的定價(jià)預(yù)測(cè)方法。我們將從波動(dòng)率維度對(duì)擬上市期權(quán)隱含波動(dòng)率的合理性進(jìn)行分析,挖掘期權(quán)上市初期的錯(cuò)誤定價(jià)機(jī)會(huì)。

熟悉期權(quán)的朋友應(yīng)該知道,影響期權(quán)價(jià)格的因素包括標(biāo)的資產(chǎn)價(jià)格、行權(quán)價(jià)、合約期限、波動(dòng)率、股息和無(wú)風(fēng)險(xiǎn)利率,其中波動(dòng)率是最重要因素之一。市場(chǎng)參與各方均會(huì)努力對(duì)擬上市期權(quán)合理定價(jià)進(jìn)行研究,希望賺取市場(chǎng)錯(cuò)誤定價(jià)帶來(lái)的紅利。本文將會(huì)對(duì)擬上市滬深300期權(quán)為例子,對(duì)其標(biāo)的資產(chǎn)波動(dòng)率進(jìn)行分析,得出我們認(rèn)為相對(duì)合理的期權(quán)隱含波動(dòng)率區(qū)間。由于目前合約細(xì)節(jié)還沒(méi)有出臺(tái),我們會(huì)根據(jù)后續(xù)情況持續(xù)對(duì)預(yù)測(cè)進(jìn)行更新。

1.1 滬深300 ETF(510300.SH)歷史波動(dòng)率分析(假設(shè)交易所用510300.SH為滬深300的標(biāo)的資產(chǎn))

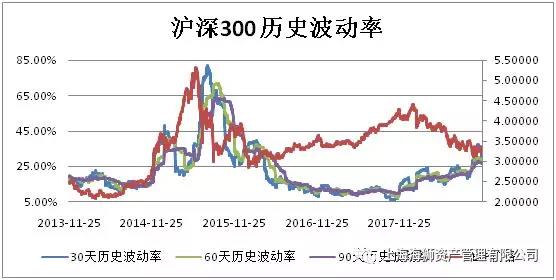

對(duì)于期權(quán)隱含波動(dòng)率的預(yù)測(cè),最為直接的莫過(guò)于對(duì)歷史波動(dòng)率進(jìn)行研究。圖1分別對(duì)510300.SH的30天、60天和90天的歷史波動(dòng)率和價(jià)格走勢(shì)進(jìn)行了直觀描述。

圖 1:

數(shù)據(jù)來(lái)源:WIND,海獅投資

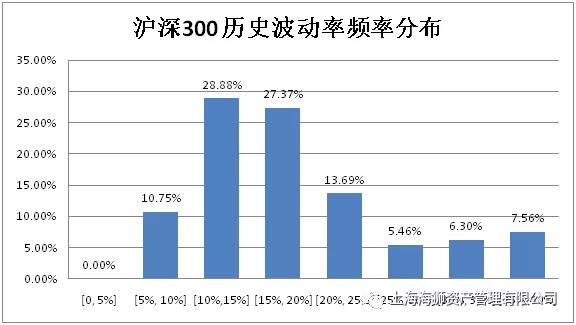

下面表1展示了過(guò)去5年510300.sh的30天歷史波動(dòng)率極值為【5.5%,81.97%】、60天歷史波動(dòng)率極值為【7.31%,71.50%】、90天歷史波動(dòng)率極值為【9.16%,63.11%】。截止11月23日,滬深300的波動(dòng)率為30.32%,高于歷史的80%分位數(shù),處于較高水平。同時(shí),我們參考圖2的歷史波動(dòng)率頻率分布圖和圖3的歷史波動(dòng)率錐數(shù)據(jù),結(jié)合今年市場(chǎng)的波動(dòng)性進(jìn)行綜合考慮,我們認(rèn)為滬深300歷史波動(dòng)率以52.81%的概率處于【20%,35%】區(qū)間相對(duì)合理。

表 1:

| 30天 | 60天 | 90天 | |

| 最大值 | 81.97% | 71.50% | 63.11% |

| 85%百分位 | 35.56% | 34.36% | 34.21% |

| 50%百分位 | 17.17% | 17.40% | 17.93% |

| 15%百分位 | 10.95% | 11.62% | 9.16% |

| 最小值 | 5.50% | 7.31% | 9.16% |

數(shù)據(jù)來(lái)源:WIND,海獅投資

圖 2:

數(shù)據(jù)來(lái)源:WIND,海獅投資

圖 3:

數(shù)據(jù)來(lái)源:WIND,海獅投資

1.2 隱含波動(dòng)率與歷史波動(dòng)率之間的關(guān)系分析

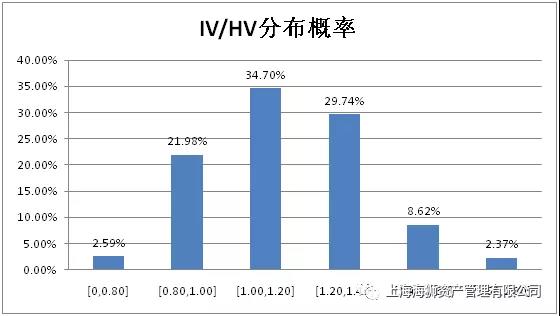

我們進(jìn)一步重點(diǎn)分析隱含波動(dòng)率與歷史波動(dòng)率之間的關(guān)系。由于滬深300期權(quán)還沒(méi)有上市,因此我們用上證50的隱含波動(dòng)率和歷史波動(dòng)率的比值(IV/HV)作為預(yù)測(cè)依據(jù)。圖4描述了上證50ETF隱含波動(dòng)率與歷史波動(dòng)率比值(IV/HV)頻率分布情況。上證50ETF隱含波動(dòng)率高于歷史波動(dòng)率的頻率偏大,而且屬于常態(tài),過(guò)去3年IV/HV比值的平均值為1.15。由于期權(quán)隱含波動(dòng)率有天然偏高的特征,因此我們認(rèn)為IV/HV比值頻率為86.42%,處于【1.0,1.4】區(qū)間比較合理。

| 平均值 | 1.153 |

| 最高值 | 1.720 |

| 最低值 | 0.756 |

圖 4:

數(shù)據(jù)來(lái)源:WIND,海獅投資

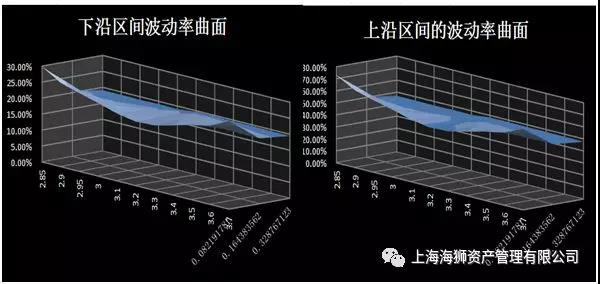

1.3 隱含波動(dòng)率斜率與期限結(jié)構(gòu)的預(yù)測(cè)

當(dāng)期權(quán)之間的波動(dòng)率有實(shí)質(zhì)性的不同時(shí),我們認(rèn)為有波動(dòng)率斜率和期限結(jié)構(gòu)差異的存在。它們有不同的波動(dòng)率模式,而不只是一些零星的差異。因此波動(dòng)率的斜率和期限結(jié)構(gòu)預(yù)測(cè)相當(dāng)重要,這可以為我們提供交易正向斜率(Positive Skew)、負(fù)向斜率(Negative Skew),以及跨期套利的機(jī)會(huì)。我們?cè)俅卫蒙献C50ETF期權(quán)的波動(dòng)率斜率和期限結(jié)構(gòu)作為滬深300期權(quán)斜率和期限結(jié)構(gòu)的預(yù)測(cè)依據(jù)。圖5和圖6為滬深300ETF期權(quán)波動(dòng)率曲面的預(yù)測(cè)結(jié)果。

圖 5:

圖 6:

數(shù)據(jù)來(lái)源:WIND,海獅投資

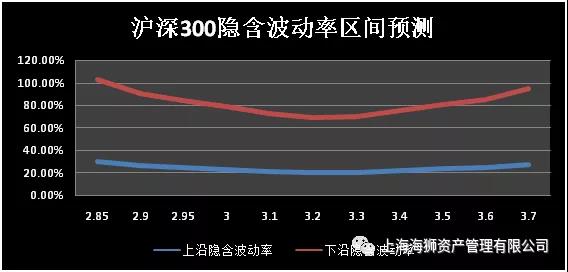

1.4 滬深300隱含波動(dòng)率預(yù)測(cè)區(qū)間

綜合以上的分析結(jié)果,我們有理由認(rèn)為滬深300上市首日實(shí)際波動(dòng)率處于【20%,35%】區(qū)間,參考上證50ETF的隱含波動(dòng)率與歷史波動(dòng)率比值(IV/HV)區(qū)間范圍為【1.0,1.4】,我們給出滬深300期權(quán)上市首日平值的期權(quán)隱含波動(dòng)率定價(jià)區(qū)間為【20%,49%】,結(jié)合波動(dòng)率斜率和期限結(jié)構(gòu)的分析,我們對(duì)隱含波動(dòng)率預(yù)測(cè)結(jié)果如下:

表 2:

| 平值附近 | 虛值狀態(tài) | 深度虛值狀態(tài) | |

| 主力合約 | 【20.00%, 49.00%】 | 【21.07%, 56.04%】 | 【19.05%, 46.93】 |

| 次月合約 | 【20.25%, 49.61%】 | 【20.57%, 50.41%】 | 【20.11%, 50.38%】 |

| 當(dāng)季合約 | 【19.69%, 48.25%】 | 【19.05%, 46.93】 |

【19.00%,46.84%】 |

數(shù)據(jù)來(lái)源:WIND,海獅投資

如果上市首日實(shí)際交易的隱含波動(dòng)率低于該區(qū)間,我們認(rèn)為構(gòu)建買入波動(dòng)率策略將會(huì)盈利;反之,實(shí)際交易的隱含波動(dòng)率高于該區(qū)間,賣出波動(dòng)率將會(huì)有較豐厚的收益。同時(shí),我們也會(huì)關(guān)注波動(dòng)率斜率和期限結(jié)構(gòu),判斷是否有正反斜率交易和跨期等套利機(jī)會(huì)。

2. 利用ETF、期貨與期權(quán)進(jìn)行套利交易。

根據(jù)過(guò)去3年上證50ETF的交易經(jīng)驗(yàn)看,在市場(chǎng)出現(xiàn)較大波動(dòng)時(shí),上證50ETF、股指期貨IH與期權(quán)三者之間的等價(jià)公式(C+Ke^(-rT)=P+S)將會(huì)被打破,從而出現(xiàn)無(wú)風(fēng)險(xiǎn)套利機(jī)會(huì)。在滬深300期權(quán)的上市為無(wú)風(fēng)險(xiǎn)套利增加了新品種,讓我們有更多的套利機(jī)會(huì)。我們認(rèn)為新期權(quán)上市首日,正反向套利與平價(jià)套利機(jī)會(huì)值得關(guān)注。

3. 利用期權(quán)進(jìn)行備兌與對(duì)沖交易。

滬深300ETF在2012年出現(xiàn)之后,迅速成為規(guī)模最大的ETF品種。但是情況到了2015年后就發(fā)生了變化。2015年初,上證50ETF期權(quán)上市。此后不久,上證50ETF的規(guī)模就躍居當(dāng)時(shí)市場(chǎng)首位。直至今日,上證50ETF仍是場(chǎng)內(nèi)規(guī)模最大的ETF品種。說(shuō)明期權(quán)的對(duì)沖功能需求巨大。ETF期權(quán)的交易對(duì)ETF的成交量和活躍度會(huì)有很大幫助。新品種推出后會(huì)帶動(dòng)相應(yīng)ETF的成交量和活躍度,也能給持有股票多頭的投資者提供一種新的對(duì)沖工具。期權(quán)的多種組合策略以及相對(duì)期貨的靈活頭寸也給投資者提供了更好的對(duì)沖策略。

最后,希望大家都能參與到即將到來(lái)的期權(quán)大時(shí)代中,并充分享受到期權(quán)帶給我們的巨大好處!

免費(fèi)咨詢電話:0757-2833-3269 或 131-0659-0746

公司名稱:上海海獅資產(chǎn)管理有限公司 HESS Capital, LLC

公司地址:廣東省佛山市順德區(qū)天虹路46號(hào)信保廣場(chǎng)南塔808

Copyright 2014-2020 上海海獅資產(chǎn)管理有限公司版權(quán)所有

滬ICP備2020029404號(hào)-1